на какой системе налогообложения нет налога на прибыль осно патент енвд нет верного варианта

Виды систем налогообложения: УСН, ЕНВД или ОСНО

Суть режимов ОСНО, УСН, ЕНВД

ОСНО — общеустановленная система налогообложения, которой посвящен практически весь НК РФ. Применяя эту систему, при наличии соответствующего объекта налогообложения налогоплательщик должен уплачивать все налоги, действующие на территории России.

По желанию налогоплательщика НК РФ допускает применение налоговых спецрежимов, которые могут либо заменять ОСНО, либо использоваться наряду с ней. К таким спецрежимам, в частности, относятся УСН и ЕНВД, широко распространенные в малом и среднем бизнесе.

УСН можно использовать только вместо ОСНО, а ЕНВД может как заменять ОСНО или УСН, так и использоваться совместно с каждым из этих режимов.

Несмотря на ряд сходств, суть спецрежимов УСН и ЕНВД принципиально разная. УСН представляет собой упрощенный вариант ОСНО, который с учетом установленных законодательством ограничений могут применять небольшие организации и ИП для любых видов деятельности. ЕНВД применим только к определенным видам деятельности фирм и ИП, но от масштабов этой деятельности почти не зависит.

При применении обоих спецрежимов вместо обязательных к уплате на ОСНО 3 налогов (на прибыль, на имущество и НДС) уплачивается 1 налог (единый). Хотя в некоторых случаях наряду с этим налогом может возникать и необходимость осуществления платежей по заменяемым им налогам.

Алгоритмы расчета этого единого налога при УСН и ЕНВД также абсолютно разные. Уплата прочих налогов и страховых взносов для систем УСН и ЕНВД при наличии объекта налогообложения так же обязательна, как и при ОСНО.

При применении всех 3 систем налогообложения фирмы обязаны вести бухучет и составлять бухгалтерскую отчетность. СМП могут делать это по упрощенным вариантам. ИП от ведения бухучета и сдачи бухотчетности освобождены.

На ОСНО и УСН и фирмы, и ИП должны вести налоговый учет.

При всех вариантах совмещения режимов необходимо организовать раздельное ведение бухгалтерского и налогового учета.

Принципы работы на ОСНО

Применение ОСНО основано на следующих принципах:

О параметрах, имеющих значение при выборе применяемой системы, читайте в статье «Выбор системы налогообложения для ООО в 2018 году».

Особенности работы на УСН

Отличительные особенности УСН сводятся к следующему:

О предельной величине доходов при УСН читайте в материале «Лимит доходов при применении УСН».

О том, как торговый сбор влияет на величину налога при УСН, читайте в материале «Торговый сбор может уменьшать ”упрощенный” налог больше чем наполовину».

О различиях в обязательной и добровольной процедурах смены УСН на другой режим читайте здесь.

Отличия режима ЕНВД

Режим ЕНВД характеризуется следующими особенностями:

О региональном коэффициенте читайте в этой статье.

Влияние налогоплательщика на величину налоговой базы ограничивается определением фактической величины физического показателя и учетом понижающего коэффициента для неполных месяцев применения ЕНВД.

Месячная база по налогу рассчитывается как произведение всех перечисленных показателей, а квартальная — как сумма 3 месячных величин базы.

Подробнее о расчете ЕНВД читайте здесь.

Налог начисляется по общеустановленной ставке 15% от квартальной базы или по более низкой, установленной в регионе. Он никак не зависит от результатов работы налогоплательщика и должен уплачиваться на протяжении всей деятельности на этом режиме.

О новшествах, появившихся в этом расчете в 2017 году, читайте в материале «ЕНВД: уменьшение на страховые взносы 2017».

О том, как известить налоговую о прекращении «вмененной» деятельности, читайте в статье «Форма ЕНВД 3: заявление о снятии с учета организации».

Как выбрать систему налогообложения

При выборе системы налогообложения налогоплательщику необходимо оценить ряд факторов:

Рекомендации по выбору режима налогообложения приведены также в статьях:

С учетом всех вышеперечисленных факторов нужно провести прогнозные расчеты результатов деятельности фирмы или ИП на различных режимах с целью их сопоставления. И только по их результатам можно сделать вывод о том, какая система будет предпочтительнее.

Итоги

Обязательным к применению для налогоплательщика является режим ОСНО, если он не выбрал какой-либо из спецрежимов, при котором определенная группа налогов заменяется на 1 единый налог. Наиболее широко используемыми спецрежимами являются УСН и ЕНВД, имеющие ряд сходных ограничений по возможности их применения, но существенно различающиеся в части иных аспектов работы с каждым из них. При выборе из них оптимальной системы налогообложения придется провести сравнительный анализ ряда сопоставимых показателей по каждому из режимов.

На какой налоговый режим перейти с ЕНВД?

Прошу ответить на вопрос, который волнует всех индивидуальных предпринимателей на вмененке. Что делать малому бизнесу, когда ЕНВД отменят?

Этот материал обновлен 04.02.2021

Судя по всему, с нового года режим ЕНВД действительно отменят. На все возражения предпринимателей чиновники дают один ответ: решение об отмене ЕНВД окончательное, и никакой кризис этому не помеха.

Законопроект о продлении ЕНВД находится на рассмотрении в Госдуме, но Правительство РФ его не поддерживает. Проект не рассмотрен даже в первом чтении.

Подавать заявление о снятии с учета в качестве налогоплательщика на ЕНВД не нужно: это произойдет автоматически. Но самое время задуматься об альтернативах.

Выбор оптимального режима налогообложения — непростая задача. Один из вариантов — воспользоваться специальным сервисом ФНС. С его помощью можно понять основные условия разных режимов: уровень налоговой нагрузки и ограничения.

Вот какие законные альтернативы ЕНВД есть у предпринимателей.

Режим для самозанятых

С 2019 года в России ввели, пока как эксперимент, новый налоговый режим — налог на профессиональный доход, или НПД. Его основная цель — дать возможность вывести из тени свою деятельность гражданам, которые работают на себя, то есть самозанятым, или сдают квартиру в аренду.

Перейти на режим НПД могут как предприниматели, так и физические лица. Узнать, как стать самозанятым, можно из бесплатного курса Т—Ж.

У режима самозанятости много достоинств:

Любой регион в России может ввести режим НПД на своей территории. С 19 октября 2020 года он заработал по всей стране.

Но есть и ограничения. Налог на этом режиме можно платить, только если у вас нет наемных работников, а доход от предпринимательской деятельности не превышает 2,4 млн в год.

К тому же на режиме НПД можно вести не любую деятельность. Например, нельзя продавать подакцизные товары или товары не собственного производства.

Патентная система налогообложения

Патент действует для определенного рода деятельности и доступен только индивидуальным предпринимателям. Компании не могут работать на этой системе.

Патентная система чем-то похожа на ЕНВД. Налог в этом случае платят не с реального, а с потенциально возможного дохода. Его размер определяют региональные власти.

Виды деятельности, по которым применяется патентная система, регулирует налоговый кодекс. Например, это различные виды ремонта, косметические и парикмахерские услуги, услуги программистов, репетиторов, ветеринаров, аренда, розничная торговля, общепит и многие другие виды деятельности. Всего их более 60. Виды деятельности, на которых патент доступен на территории конкретного субъекта РФ, определяют регионы. Но в пределах, которые задает налоговый кодекс.

Ставка налога фиксированная — 6% от потенциально возможного дохода, за исключением Крыма и Севастополя, где действуют пониженные ставки.

Для патентной системы тоже есть ограничения по видам деятельности, доходам и количеству наемных работников.

Право на патент можно потерять, если работников больше 15 человек или если фактический доход от деятельности на ПСН превысит 60 млн рублей с начала года. Речь идет именно о фактическом, а не о потенциальном доходе. С потенциального дохода ИП платит налог. При этом реальные доходы предприниматель на ПСН должен отражать в книге учета доходов. Эту книгу налоговая может потребовать для проверки.

Дополнительные ограничения устанавливают регионы. Например, в Санкт-Петербурге ИП на патентной системе могут сдавать в аренду жилые или нежилые помещения, общая площадь которых не превышает 500 м².

С 1 января 2021 года ИП на ПСН могут уменьшать стоимость патента на сумму страховых взносов, уплаченных за себя и за своих работников, как это делают ИП на УСН с объектом «Доходы»:

Патентную систему часто совмещают с УСН: на случай, если помимо деятельности на патенте у предпринимателя есть доход от другой деятельности. ИП платит за патент с потенциально возможного дохода, а если есть доходы от другой деятельности — еще и налог на УСН с фактических доходов от нее. По деятельности на УСН нужно подавать налоговую декларацию.

Если же другой деятельности нет, то вставать на учет как плательщику УСН не нужно — патента вполне достаточно.

Упрощенная система налогообложения

Третий вариант — это упрощенная система налогообложения, или УСН. На этой системе налог платят либо с доходов без учета расходов по ставке до 6%, либо с доходов за вычетом расходов по ставке до 15%. В некоторых регионах действуют пониженные ставки УСН.

УСН доступна на всей территории страны. При ваших показателях, когда доля расходов на зарплату, аренду и ЖКУ значительна, перейти на УСН с объектом «Доходы минус расходы», возможно, самый подходящий вариант.

ИП на УСН нужно платить один налог вместо НДС и НДФЛ, и часто можно обойтись без бухгалтера.

Налог на имущество физических лиц тоже можно не платить, за исключением той нежилой недвижимости, по которой налоговая база определяется как кадастровая стоимость. Это бизнес-центры, торговые объекты, офисные помещения, объекты общепита и бытовых услуг.

Предприниматели платят страховые взносы за себя и работников, но есть различные варианты уменьшить налог на УСН на уплаченные взносы.

В некоторых регионах действуют сниженные налоговые ставки. Например, в Санкт-Петербурге в 2020 году для предпринимателей установлены такие:

Не все могут применять УСН. Например, на этой системе не могут работать страховщики, нотариусы или организации, у которых есть филиалы. Полный перечень компаний и предпринимателей, которые не могут применять УСН, есть в налоговом кодексе.

Существуют ограничения по численности работников — не более 100 человек. С 1 января 2021 года это количество увеличат до 130 человек. Еще есть ограничения по размеру дохода — не более 150 млн рублей в год, а с 1 января 2021 года — не более 200 млн рублей.

При численности работников свыше 100 и до 130 человек и доходах свыше 150 млн и до 200 млн рублей действуют повышенные ставки: 8% для УСН с объектом «Доходы» и 20% для УСН с объектом «Доходы минус расходы».

Общая система налогообложения

Есть еще ОСН — общая система налогообложения. Это самый сложный режим, и без бухгалтера тут не обойтись.

Как правило, предприниматели не выбирают этот режим по своей воле, а оказываются на нем, потому что нарушили условия других режимов или они им не подходят. Часто ОСН избегают из-за большой налоговой нагрузки. Предприниматели на ОСН платят НДФЛ за себя и НДС. Налоговый учет и отчетность на ОСН гораздо сложнее, чем на других режимах.

В некоторых условиях предприниматель может работать только на ОСН. Например, если доход или количество работников превышают разрешенные нормы для других систем налогообложения. На этом режиме таких ограничений нет.

При этом общую систему налогообложения можно совмещать с патентной системой. В таком случае платить налоги можно в режиме ПСН — по видам деятельности, на которые получен патент. По остальной деятельности придется платить налоги и отчитываться в режиме ОСН.

Помните: нет универсальных вариантов, которые подойдут всем. Нюансов очень много, и все нужно рассматривать применительно к конкретным обстоятельствам.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как выбрать режим налогообложения для ИП в 2021 году

Универсального режима налогообложения, подходящего для всех ИП не существует: стабильность и размер дохода заметно влияют на выгоду от разных налоговых систем. При стабильном доходе, например, подойдет режим с фиксированными платежами: ПСН. Однако применять их могут не все коммерсанты, у каждой системы свои ограничения, в том числе — региональные. Проще всего выбирать производителям сельхозпродукции: для них предусмотрен спецрежим, ориентированный именно на аграрную сферу: ЕСХН. Упрощенная система считается наиболее удобным вариантом для ИП, но сумма налога на упрощенке напрямую зависит от доходов, а при больших оборотах это невыгодно. В некоторых случаях неизбежна общая система, хоть она и предусматривает наиболее серьезную налоговую нагрузку. Дело в том, что контрагент, применяющий любой спецрежим, очень невыгоден плательщикам НДС. Поэтому некоторым ИП приходится оставаться на общей системе, чтобы не терять партнеров.

1. Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

2. Режим с фиксированными платежами

2.1. Патент

Стоимость патента не зависит от реально полученного дохода, но выручку все же нужно подсчитывать, чтобы проконтролировать, не превышен ли у вас лимит доходов. Налог, уплачиваемый на патенте, называют профессиональным. Он рассчитывается от базовой доходности по вашему виду деятельности. ПСН можно комбинировать с другими режимами налогообложения.

В каких случаях нельзя применять:

Для расчета используется следующая формула: БД (базовая доходность) / (12 * К1 * 6%)

Кроме профессионального налога индивидуальный предприниматель платит обязательные взносы в ПФР, ФСС и ФОМС за себя и всех своих нанятых работников.

Рассмотрим расчет ПСН для небольшой студии

Подайте заявление по форме N 26.5-1 о переходе на ПСН за 10 дней до начала деятельности, по которой планируете применять этот режим. Учтите, что патент будет действовать только по тем показателям, которые вы указали в заявлении. То есть, если вы, например, открыли парикмахерскую и приобрели патент на год, а через три месяца открыли еще один салон, на него патент уже не будет распространяться. В таком случае либо вторая и все последующие единицы (новые работники, офисы и т.п.) работают на другом режиме, либо нужно оплатить для них отдельный патент. Патентов может быть несколько как по одному виду деятельности, так и по разным.

Если вы утратили право на применение ПСН (превысили лимит доходов, например), перейти на этот режим можно будет только с начала следующего года.

3. Режимы с налогами, зависящими от дохода

Остальные налоговые режимы, доступные ИП, предполагают расчет налогов от суммы полученного дохода. Если вы не уверены в наличии или стабильности доходов, имеет смысл начать с одной из этих систем налогообложения.

3.1. УСН

Поскольку УСН не привязана ни к региону, ни к виду деятельности, ее называют наиболее универсальным режимом для ИП. Суть этой системы в том, что вместо налогов общей системы (НДС, налог на имущество, НДФЛ и пр.) вы платите единый налог. Есть два варианта объектов налогообложения: доходы или доходы минус расходы.

Упрощёнку нельзя совмещать с общим режимом или ЕСХН, но можно применять одновременно с патентом (по разным видам деятельности).

В каких случаях нельзя применять:

Есть два вариант расчета единого налога на УСН, в зависимости от объекта налогообложения.

Рассмотрим расчет УСН для небольшого предприятия

Кроме единого налога на упрощенке нужно платить все обязательные взносы в ПФР, ФСС и ФОМС за себя и своих работников.

Подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на упрощенку с начала следующего года.

Подготовить уведомление о переходе на УСН автоматически

3.2. ЕСХН

Единый сельскохозяйственный налог — это узконаправленный спецрежим для производителей сельхозпродукции, а также бизнесменов, оказывающих услуги таким производителям. Для перехода на него доход от деятельности в аграрной сфере должен составлять не менее 70%. Бухгалтерскую отчетность на этом режиме вести не нужно, достаточно книги доходов и расходов.

ЕСХН нельзя применять одновременно с упрощенкой и общим режимом налогообложения.

В каких случаях нельзя применять:

Рассмотрим расчет ЕСХН для фермерского хозяйства (для общего случая с 6%).

Кроме единого налога на ЕСХН предприниматель платит обязательные взносы за своих работников.

Для перехода на ЕСХН нужно подать уведомление по форме № 26.1-1. Сделать этом можно при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на налоговый режим с начала следующего года, подав уведомление до конца текущего года.

3.3. ОСНО

По умолчанию все предприниматели работают именно на общей системе, она не привязана ни к виду деятельности, ни к физическим показателям бизнеса. По сравнению с упрощёнными налоговыми режимами, налоговая нагрузка на ОСНО более серьезная, кроме того, этот режим требует грамотного бухгалтерского и налогового учета. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

Общий режим можно совмещать с патентом.

В каких случаях нельзя применять:

В законе нет ограничений по применению общего режима, он не привязан ни к сумме оборотов, ни к количеству работников и другим характеристикам бизнеса. Однако его нецелесообразно применять, если у вас нестабильный или не очень большой доход. Кроме того, для работы на общем режиме придется нанимать бухгалтера, что не всегда оправдано.

Какие налоги и взносы уплачиваются:

Во всех подтверждённых тратах ИП с НДС вы можете предъявить его ФНС к вычету из суммы уплачиваемого вами НДС. НДС вычисляется от полной суммы дохода, а не от разницы между доходами и расходами. Налог на прибыль НДФЛ считается от разницы дохода до вычета НДС и подтверждённых расходов.

Рассмотрим расчет ОСНО с НДС 20%.

Как видите, применять ОСНО целесообразно, если у вас много контрагентов, которые работают с НДС или при больших и стабильных оборотах, которые не позволяют вам выбрать один из упрощённых режимов налогообложения.

После регистрации ИП вы автоматически работаете на ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со основного режима на какой-то другой нужно подать в налоговую уведомление о применении какого-то другого вида налога.

3.4. НПД

Применять НПД можно, если:

Применять НПД нельзя:

Какие налоги платить:

Налог платится ежемесячно.

Налоговой базой признается доход от реализации товаров (работ, услуг), за исключением доходов, полученных по трудовому договору.

Вы сдаете квартиру физ. лицу за 15000 рублей в месяц. Тогда на НПД с этого дохода нужно заплатить 4%, то есть 600 рублей.

Как перейти на НПД:

Зарегистрироваться в качестве налогоплательщика можно, скачав мобильное приложение «Мой налог», или через web-кабинет «Мой налог» на сайте ФНС.

Отмена ЕНВД с 2021 года: как перейти на УСН, ОСНО, патент или ЕСХН и работать дальше

Переход с ЕНВД на другой налоговый режим неизбежен. В ближайшее время каждому «вмененщику» придется решить, на какой налоговой системе работать в 2021 году. В этой статье — обзор всех возможных вариантов. И рекомендации о том, когда нужно подать соответствующее заявление (уведомление), какие режимы можно совмещать, в какие сроки необходимо отчитываться.

Почему отменяют ЕНВД

Отказ от «вмененки» планировали давно. Сначала предполагалось, что ЕНВД просуществует до конца 2013 года. Потом — до конца 2017 года. Затем сроки снова продлили, но от идеи аннулировать спецрежим не отказались.

В чем же главная причина такого решения? В том, что из-за ЕНВД региональные бюджеты недополучают средства. Ведь единый налог платится с вмененного дохода, а он меньше фактического.

СПРАВКА

«Вмененка» появилась в 90-е годы прошлого века. В то время у налоговой службы не было технической возможности определить, какой доход получает каждая компания и каждый ИП. Теперь такая возможность есть. Поэтому пришло время начислять налоги, исходя из точных, а не приблизительных, данных. Подобные объяснения давал председатель Правительства РФ Михаил Мишустин.

Последние новости по отмене ЕНВД в 2021 году

Окончательной датой упразднения «вмененки» станет 1 января 2021 года. Начиная с этого дня, положения главы НК РФ о едином налоге на вмененный доход не применяются (ч. 8 ст. 5 Федерального закона от 29.06.12 № 97-ФЗ в редакции Федерального закона от 02.06.16 № 178-ФЗ; см. « ЕНВД отменят через год »).

Что будет вместо ЕНВД, и какие налоги его заменят

Но есть и другие варианты. В частности, допустимо с января 2021 года перейти на:

Куда перейти с «вмененки» в 2021 году

Переход с ЕНВД на УСН в 2021 году: условия и новые критерии

«Упрощенка» — это налоговый спецрежим, при котором организации и ИП перечисляют единый «упрощенный» налог (см. « Глава 26.2 НК РФ. Упрощенная система налогообложения (УСН или «упрощенка») »). Можно выбрать один из двух вариантов.

Первый — применять облагаемую базу «доходы » и платить налог по ставке 6% (в общем случае).

Второй — применять базу «доходы минус расходы » и платить налог по ставке 15% (в общем случае).

ВАЖНО

В большинстве случаев компании на УСН не платят налог на прибыль и налог на имущество. Предприниматели не платят НДФЛ с выручки и налог на имущество физлиц в отношении определенных объектов. И те, и другие освобождены от НДС (кроме НДС при импорте и некоторых других случаев). При этом «упрощенщики» должны платить страховые взносы, транспортный налог и делать прочие перечисления в бюджет.

Кто может стать «упрощенщиком» с 2021 года? Есть несколько условий:

ВНИМАНИЕ

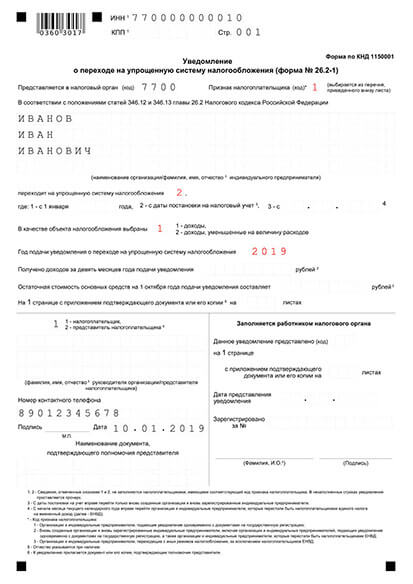

Если «вмененщик» решит перейти на УСН с начала 2021 года, он должен подать в инспекцию (по месту нахождения компании или месту жительства ИП) уведомление по форме № 26.2-1. Сделать это нужно не позднее 31 декабря 2020 года (те, кто в 2020 году совмещал ЕНВД и УСН, уведомление не представляют). Если время позволяет, свое решение можно изменить: указать другой объект налогообложения, либо вовсе отказаться от «упрощенки». В этом случае следует не позднее 31 декабря 2020 года представить новое уведомление и (или) соответствующее обращение (см. «Отмена ЕНВД: налоговики рассказали, как перейти с «вмененки» на «упрощенку»»).

Тем, кто будет применять УСН, нужно в течение года соблюдать ограничения по выручке и средней численности сотрудников (см. табл. 1). В 2021 году лимиты увеличены (см. « Как изменится УСН в 2021 году: читаем свежие поправки в Налоговый кодекс »). Кроме того, установлено значение коэффициента-дефлятора для применения УСН на 2021 год. Оно составит 1,032 (см. « Утверждены коэффициенты‑дефляторы на 2021 год »).

Ограничения для тех, кто планирует остаться на УСН в 2021 году

Показатель

Ограничение

Доходы за квартал, полугодие, 9 месяцев, год.

В них не включается:

не более 206,4 млн руб.(200 млн. руб. х 1,032)

Средняя численность работников за квартал, полугодие, 9 месяцев, год

ВНИМАНИЕ

Недавно зарегистрированные предприниматели (или их бухгалтеры) могут в течение года бесплатно пользоваться специальной бухгалтерской программой для ИП. Это веб-сервис «Контур.Эльба». Сервис позволяет: вести учет доходов и расходов при УСН (в том числе раздельный учет при совмещении «упрощенки» с патентом), рассчитывать сумму личных взносов ИП и налоги при УСН, готовить отчетность и сдавать ее через интернет. Бесплатно работать в программе могут те ИП, с даты регистрации которых в качестве предпринимателя до регистрации в «Контур.Эльба» прошло менее трех месяцев

Как перейти с ЕНВД на патент (ПСН) в 2021 году

Патентная система налогообложения доступна только для ИП (см. « Глава 26.5. Патентная система налогообложения (ПСН) »). Предприниматель покупает патент на период от месяца до года. Налог рассчитывается как потенциально возможный доход для того или иного вида деятельности, умноженный на ставку. В большинстве случаев ставка составляет 6%.

ВАЖНО

В общем случае предприниматели на ПСН освобождены: от НДФЛ с выручки; от НДС (кроме НДС при импорте); от налога на имущество физлиц по некоторым объектам; от торгового сбора. Но это относится только к «патентной» деятельности. По иным видам бизнеса надо платить налоги по соответствующим системам. Плюс к этому нужно платить страховые взносы, транспортный налог и делать остальные перечисления в бюджет.

Для получения патента на 2021 год (или на его отдельные месяцы) необходимо соблюдение условий.

ВНИМАНИЕ

Чтобы получить патент, нужно подать заявление по форме № 26.5-1 (для работы в своем регионе — в ИФНС по месту жительства, в другом регионе — в любую инспекцию этого региона). Срок — не позднее, чем за 10 рабочих дней до начала перехода на данный спецрежим. Значит, чтобы находиться на ПСН с 1 января 2021 года, заявление следует представить 17 декабря 2020 года или ранее. Один патент дается для одного вида бизнеса. Желающие работать на ПСН по двум, трем и более видам деятельности должны получить два, три и более патента.

Законодатели ввели для ПСН новые правила, которые начнут действовать с января 2021 года. Поправки утверждены Федеральным законом от 23.11.20 № 373-ФЗ. Назовем основные новшества:

Применяя ПСН, следует соблюдать ограничения. Доходы по всем видам «патентной» деятельности не должны превышать 60 млн руб. Если ПСН совмещается с «упрощенкой», лимит необходимо применять к сумме доходов по обоим спецрежимам. Число наемных работников не должно быть более 15 человек по всем направлениям бизнеса на ПСН.

Как перейти с ЕНВД на самозанятость (НПД) в 2021 году

Налог на профессиональный доход платят самозанятые граждане: предприниматели и «обычные» физлица (см. « Налог на профессиональный доход для самозанятых граждан (Федеральный закон от 27.11.18 № 422‑ФЗ )»). В настоящее время данный налоговый режим доступен во всех регионах России.

Суть системы для самозанятых сводится к следующему. Человек показывает свои доходы и платит налог по льготной ставке. Если выручка получена от физлица — 4%, если от компании или ИП — 6%.

ВАЖНО

С профессиональных доходов не надо платить НДС (за исключением НДС при импорте), НДФЛ и страховые взносы. При этом трудовой стаж не засчитывается. Исправить ситуацию можно, если перечислять пенсионные взносы добровольно. Тогда период уплаты НПД включат в стаж при начислении пенсии. Если же самозанятый гражданин одновременно работает по найму, его зарплата облагается налогом на доходы физлиц.

Кому разрешено стать самозанятым в 2021 году? Должны выполняться следующие условия.

ВНИМАНИЕ

Чтобы стать самозанятым в 2021 году, надо скачать на смартфон приложение «Мой налог» (или установить на компьютер веб-кабинет с таким же названием). Затем пройти несложную процедуру регистрацию. Налоговики проверят данные и пришлют уведомление о постановке на учет (подробнее см. «Самозанятые граждане в 2020: виды деятельности, налоги, регионы»). Получать статус ИП не обязательно. Но если этот статус уже есть, его можно оставить. Перейти на уплату НПД можно в любой момент, не обязательно с начала года, месяца или квартала.

В процессе работы на спецрежиме для самозанятых необходимо соблюдать ограничение по профдоходам: не более 2,4 млн руб. нарастающим итогом с начала календарного года. Совмещать с другими налоговыми системами нельзя (даже в отношении доходов, не относящихся к профессиональным).

Переход с ЕНВД на ЕСХН в 2021 году

Выбрать систему в виде ЕСХН вправе только компании и ИП, которые являются сельскохозяйственными товаропроизводителями. Это те, кто производит, перерабатывает и продает сельхозпродукцию, при этом доля от ее продажи — не менее 70% всей выручки. Есть и другие категории сельхозпроизводителей (см. « Глава 26.1. Система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН или единый сельхозналог) »). Нельзя перейти на ЕСХН организациям и предпринимателям, которые производят подакцизную продукцию, занимаются игорным бизнесам и в некоторых других случаях.

Величина ЕСХН равна разнице между доходами и расходами, умноженной на 6%. У регионов есть полномочия снижать ставку.

ВАЖНО

Юрлица на ЕСХН в общем случае не платят налог на прибыль, а предприниматели — НДФЛ от выручки. В отношении объектов, которые используются при производстве, переработке и продаже сельхозпродукции, не нужно перечислять налог на имущество. Остальные платежи в бюджет (НДС, страховые взносы с зарплаты сотрудников, транспортный налог и проч.) необходимо делать.

Чтобы стать плательщиком единого сельхозналога с 2021 года, нужно подать уведомление по форме № 26.1-1 не позднее 31 декабря 2020 года.

Если в течение года доля доходов от продажи сельхозпродукции станет меньше 70%, право на ЕСХН будет утрачено с начала этого года. В случае, когда компания или ИП перестает заниматься сельхоздеятельностью, необходимо в течение 15 дней уведомить об этом налоговую инспекцию.

Совмещение спецрежимов

Находиться одновременно на двух режимах можно только в одном случае: первый из этих режимов — ПСН, а второй — ЕСХН, «упрощенка» или ОСНО. Любые другие комбинации под запретом (см. табл. 2).

Какие налоговые режимы допустимо (недопустимо) совмещать друг с другом

Налоговые режимы

Можно / нельзя совмещать